Comenzará intercambio de acciones para que el Grupo Nutresa pase al Grupo Gilinski

Así se dará el intercambio de acciones entre el GEA y el Grupo Gilinski

El Grupo Empresarial Antioqueño y el Grupo Gilinski continúan adelante con el llamado Acuerdo de Madrid, tras la norma que publicó el Gobierno Nacional esta semana

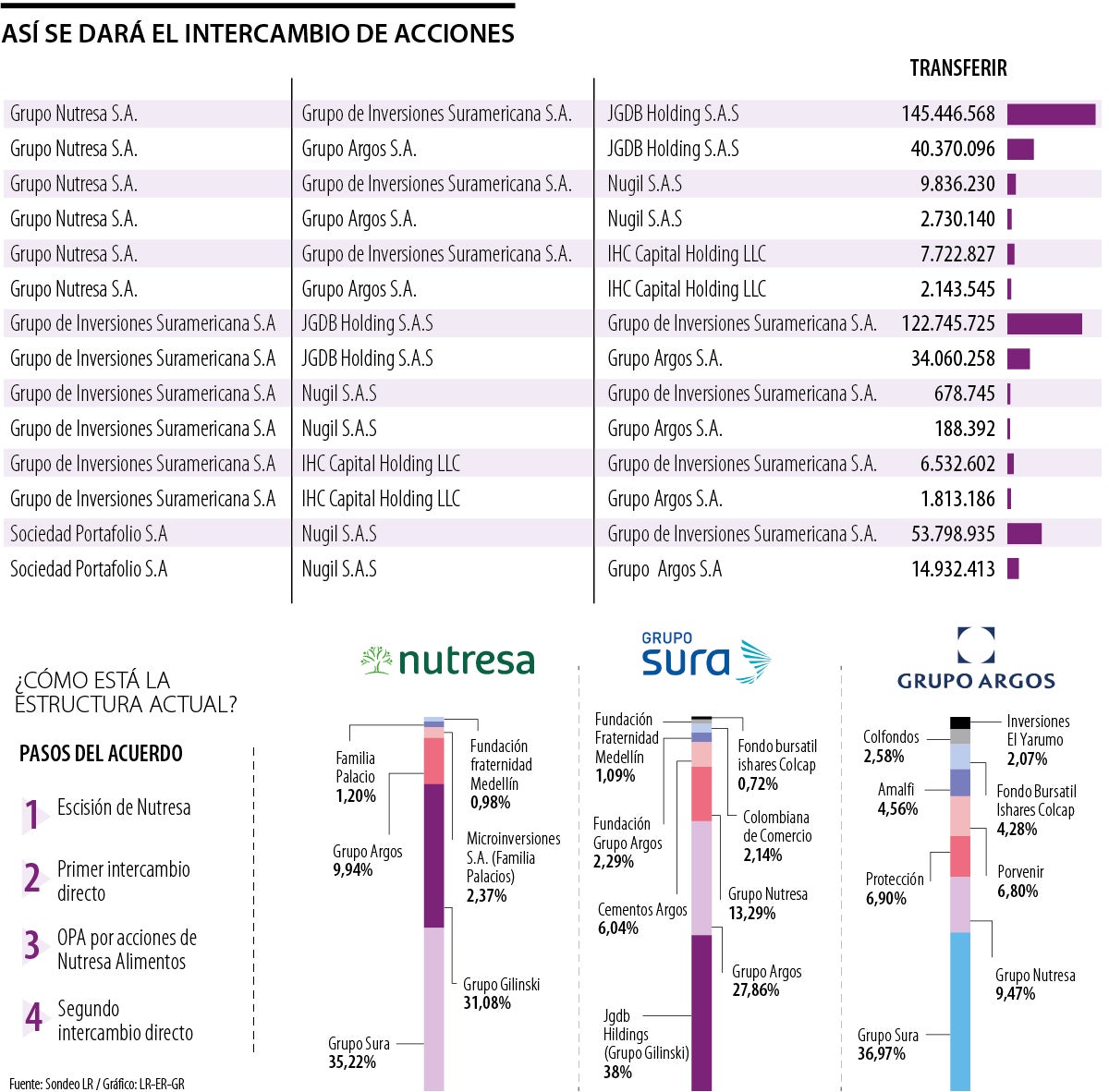

El negocio entre el Grupo Empresarial Antioqueño, GEA, y el Grupo Gilinski continúa avanzando, después de que el decreto que publicó el Gobierno Nacional destrabó el llamado Acuerdo de Madrid. Ahora, la Superintendencia Financiera fue informada del intercambio de acciones, con una transacción que se realizaría el próximo lunes.

Este es el siguiente paso que se tenía que dar luego de que el acuerdo recibiera un impulso con la normatividad que se sacó y tras la escisión del Grupo Nutresa en dos. La multilatina de alimentos se dividió en Nutresa Alimentos (que mantiene el negocio de la compañía) y de la llamada Sociedad Portafolio, que mantiene las participaciones que hay en Grupo Sura y Grupo Argos.

Ahora, vendrá el mencionado intercambio en donde Argos y Sura entregarán 45,5% de las acciones que tienen en Nutresa Alimentos al Grupo Gilinski, que pasaría a tener 76,9% de participación de este negocio. En contraprestación, las compañías paisas recibirán acciones que Gilinski tiene en Sura y en la mencionada Sociedad Portafolio, equivalente al 45,5% que recibieron (ver el gráfico).

Con esto, se sigue materializando el pacto al que llegaron ambos grupos luego de una larga batalla de Ofertas Públicas de Adquisición, que después saltó al terreno legal. La solución que se está materializando es la entrega del GEA de Nutresa y la salida del banquero caleño y sus socios árabes del negocio de Grupo Sura.

“Ahí no hubo ninguna novedad, es decir, lo que se aprobó era el plan inicial, lo que estaba desde un principio, simplemente faltaba una normativa, pero finalmente es el mismo proceso que se había hablado desde un principio”, consideró Sebastián Toro, fundador de Arena Alfa.

Lo que vendrá después

Con el decreto que sacó el Gobierno, se establece la obligación de que se realice una OPA cuando se dé un intercambio directo de acciones entre compañías que cumplan ciertos requisitos, con el objetivo, según se dijo, de proteger a los accionistas minoritarios de las empresas involucradas. “Faltaba ese paso legal de permitir un intercambio accionario previo a una OPA, pero por demás es exactamente el mismo proceso que se anunció desde un principio”, agregó Toro.

Según lo que ya habían pactado ambos grupos, esa Oferta será conjunta, entre Sura, Argos y una empresa designada por el Grupo Gilinski, por 23,1% de las acciones de Nutresa Alimentos.

El objetivo de la OPA, según se acordó, será alcanzar al menos 10,1% de las acciones, de tal manera que el Grupo Gilinski alcance al menos 87% de Nutresa, porcentaje pactado en el Acuerdo de Madrid.

En esta OPA, según está en el acuerdo marco y en el otrosí que se firmó, los accionistas tendrán tres opciones: recibir a cambio acciones de Grupo Sura y Sociedad Portafolio; recibir US$12 por acción o elegir una combinación de ambas modalidades.

Luego de este proceso, vendrá un segundo intercambio directo en el que Grupo Sura y Grupo Argos entregarán hasta 10,1% de las acciones conseguidas en la OPA que se realizó. En contraprestación, el Grupo Gilinski entregará las acciones de Grupo Sura y Sociedad Portafolio que no fueron entregadas en el primer intercambio.

Un proceso tras ocho OPA

La llegada del Grupo Gilinski a las empresas del Grupo Empresarial Antioqueño se dio después de un largo proceso de Ofertas Públicas de Adquisición.

Después de ocho ofertas, una inversión cercana a los $10 billones y una lluvia de asambleas de accionistas, Jaime Gilinski no consiguió el control de las empresas, pero logró poder económico y político dentro del grupo paisa que derivó en un acuerdo que se alcanzó en Madrid el año pasado. El pacto permitió terminar el conflicto que se había generado entre ambos grupos.

Deja tu comentario