Fintech, el término que une las palabras finanzas y tecnología en inglés, es la expresión de moda en el sector financiero. La tendencia llegó a ser muy popular por su naturaleza, que busca inclusión, el acceso a productos de manera más eficiente y la agilización de los procesos de la industria.

En palabras de Andrés Albán, CEO de la fintech más grande del mercado, Puntored, “la industria fintech tiene un potencial inmenso para apoyar en la recuperación económica de nuestro país, destacaría que esto se puede dar desde los pagos digitales, sobre todo en los pequeños comercios de las zonas rurales; y desde los servicios financieros embebidos, es decir, permitir que otras compañías puedan incorporar servicios financieros en sus aplicaciones; y desde los créditos digitales”.

A Puntored, empresa que conecta a compañías del sector financiero con personas naturales y pequeños comercios, le siguen Tpaga, fintech de pagos para empleados temporales y de alta rotación, y Rapicredit, que brinda créditos digitales, como los actores más grandes del mercado en términos de ingresos y clientes.

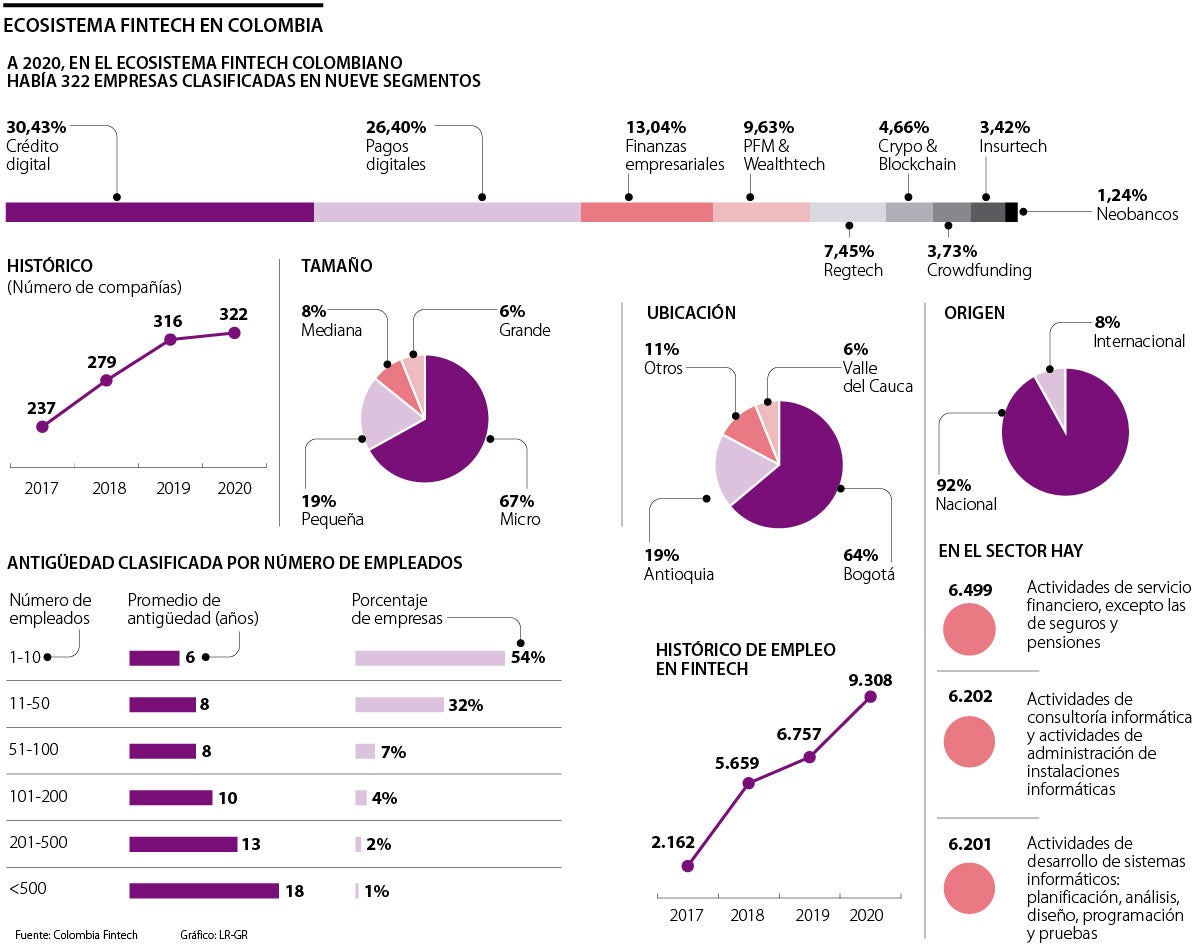

Esto, de acuerdo con el último estudio de Colombia Fintech, que reveló cómo está conformado el ecosistema en el país, que agrupa a 322 organizaciones, y cobija varios segmentos de negocio.

Esteban Velasco, CEO y cofundador de Sempli, explicó que “las fintech abarcan mucho más que préstamos digitales; hay tecnologías de seguros para el sistema financiero, web management, medición de score, de identidad y fraude, otras tecnologías como blockchain, y muchas más. Esta diversidad hace que la industria tenga mejores dinámicas y haya más competencia, el gran beneficiado es el consumidor”.

De acuerdo con la investigación del gremio, las 322 fintech que hay en el mercado local se desempeñan en nueve categorías. La mayoría de las empresas se concentra en ofrecer créditos digitales (30,43%), les siguen los pagos digitales (26,40%), que cobija servicios como las pasarelas de pagos, las billeteras digitales, las redes de corresponsalía digital, el envío de remesas y las Sociedades Especializadas en Depósitos Electrónicos (Sedpe).

En el listado continúan las empresas dedicadas a las finanzas empresariales (13,04%), que incluyen a los proveedores tecnológicos de facturación electrónica, los sistemas de negociación en materia de factoring y confirming y los servicios de pagos a terceros. Las de PFM & Wealthtech (9,63%) son empresas de educación y planeación financiera, Roboadvisors y plataformas de negociación o inversiones.

Con menos participación están las de Regtech (7,45%), especializadas en puntaje crediticio, identidad digital y conocimiento del cliente, prevención del fraude, gestión de riesgo entidades financieras e inteligencia regulatoria; las de crypto & blockchain (4,66%), que son plataformas de intercambio de criptoactivos, medio de pago (criptopagos), valores o mercancías y Tokens; y los crowdfunding para inversión (3,73%). Al final de la lista están las insurtech (3,42%), dedicadas al segmento de seguros, los brokers digitales, las apps de billeteras para seguros y los seguros colectivos; y por último, los neobancos o bancos digitales (1,24%).

Sobre el desarrollo histórico, el estudio evidenció que se presentó un crecimiento general del sector de 36% en términos de número de empresas entre 2017 y 2020.

Erick Rincón, presidente Colombia Fintech, expresó que “el crecimiento de 60% de la industria fintech durante los últimos tres años está relacionado con las necesidades de servicios financieros, innovación, ritmo, experiencia de los usuarios y tecnología”.

La investigación también reveló que 67% de las organizaciones de la industria es microempresa, 19% es pequeña, 8% es mediana y 6% es grande.

Otro hallazgo del informe es que el promedio general de existencia formal de estas compañías en Colombia es de siete años. Las empresas con una menor antigüedad están ubicadas en Huila, Norte de Santander y Risaralda, y tienen entre uno y tres años de existencia.

La compañías con mayor tiempo de consolidación son las que se clasifican en los segmentos de finanzas empresariales, pagos digitales y regtech, las cuales tienen entre siete y 11 años de existencia formal.

Sobre su ubicación, Colombia Fintech registró que 64% de las empresas identificadas en el mercado local está ubicado en Bogotá; 19% está en Antioquia, (concentrado en Medellín y municipios aledaños); 6% está en Valle del Cauca; y 11% está en otras regiones, principalmente Atlántico, Risaralda, Cundinamarca, Caldas, Norte de Santander, Santander, Huila y Cesar. Sobre su origen, el gremio reportó que 92% es de origen colombiano y solo 8% es de procedencia internacional.

La investigación también indicó que el crecimiento en el número de empleados de estas compañías desde 2019 a 2020 fue de cerca de 38%. Con corte al año pasado, se estimó que esta industria agrupa a unos 9.308 trabajadores.

El mismo estudio prevé que el negocio siga creciendo. Hernando Rubio, CEO de MOVii, expresó que “para entender el potencial de las fintech, basta con ver lo que ha pasado con el valor de mercado de los cinco bancos más grandes de Latinoamérica desde enero de 2019 al mismo mes de 2021, que bajó de US$274 billones a US$153 billones. Si vemos el valor de las cinco fintech más grandes de la región en ese mismo lapso de tiempo, este subió de US$22 billones a US$85 billones. Estas cifras muestran el potencial que tiene el sector con esta tendencia”.

El objetivo principal de las fintech de democratizar los servicios financieros ha logrado que tengan una gran aceptación en el mercado local. Además, la pandemia aceleró los procesos digitales entre tres y cinco años, según expertos, lo que representó una gran oportunidad para estas empresas. Se espera que durante el presente año continúen ganando terreno en el sector financiero.

Deja tu comentario